厘清高端白酒竞争最新格局与趋势。

文 | 刘圣松、韩磊

刘圣松系云酒·中国酒业品牌研究院高级研究员、谏策战略咨询总经理,韩磊系谏策战略咨询副总经理

随着白酒行业需求结构和市场环境的变化,近年来,在高端白酒增长的带动下,各大名酒品牌陆续推出其主打全国化次高端单品,并逐渐成为企业营收增长的主要动力。对于经销商而言,无论是新晋入局,或是深耕酒水领域多年,洞察次高端白酒市场的竞争格局,掌握次高端白酒市场目前最新动向与未来趋势,显得尤为重要。

基于此,笔者从品牌、市场战略、地域分布、价格等多方面,对现有全国性次高端白酒品牌进行盘点,旨在梳理其各自发展现状,以及所具备的优势。同时通过研究上述品牌,对未来次高端白酒整体发展趋势进行预判。

上篇:全国性次高端白酒品牌检索品牌阵营分布

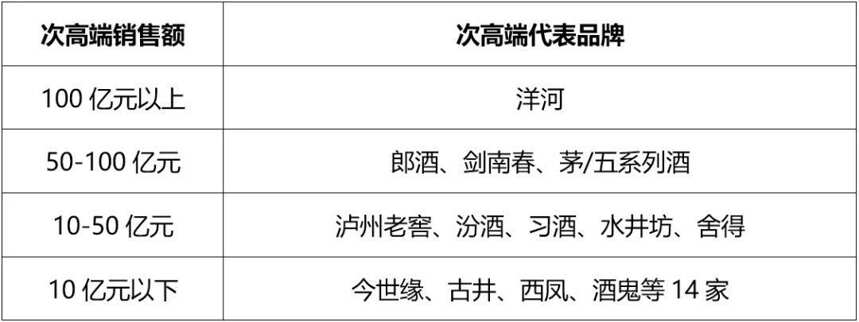

1 按销售规模来看

按照业内相对公认的300-800元的次高端产品价格带来看,2012年以前,次高端的隐形冠军为剑南春,而经过行业深度调整后,洋河开始反超,不仅在整体的中国白酒竞争格局上将传统的“茅五剑”改写成了“茅五洋”,在次高端市场的品牌座次上也超越了剑南春,拔得头筹。

究其根源,主要得益于三大方面:

第一,梦系列产品的快速起势,尤其是M3和M6;

第二,全国化布局的完成,尤其是江苏大本营市场的高占有,新江苏战略的推进和全国县级市场的快速下沉;

第三,品牌力的综合提升,主要得益于品牌建设方面的持续投入,资本市场的助力以及营销系统工程的创新。

剑南春在此轮行业深度周期内,将战略重心转移至中档盒装品牌“金剑南”的打造上。虽然在一定程度上,夯实了腰部力量,但未能提前预判行业新周期的到来,而未能强化其次高端的竞争优势。

让笔者欣慰的是,企业从前年开始,凭借其强大的品牌影响力,对超级大单品水晶剑进行了连贯的提价,成功跳过了与天之蓝的同档竞争,直面M3的进攻性战略全面展开,能否重塑次高端的竞争格局,非常值得期待。

茅/五系列酒在摆脱了原有依附式经营的经销体系桎梏后,开始聚焦品牌,实施渠道下沉和资源配套,在此轮次高端市场份额的争夺中占据了上风;郎酒红花郎的头狼效应,公司制改造和大量的品牌前置性投入,成就酱酒品类次高端第一品牌;除此之外,以泸州老窖为代表的其他名酒品牌大多通过聚焦资源打造次高端品系或优化推新次高端价位产品抓住了此轮次高端发展机遇期。

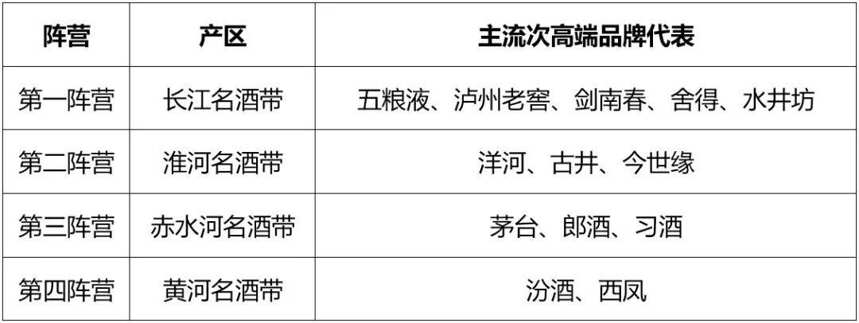

2 按核心产区分布来看

按次高端的产区分布来看,以浓香为主的长江名酒带和淮河名酒带占据主导,其次是酱香型为主导的赤水河名酒带,最后是黄河名酒带,详见下表。

第一阵营“长江名酒带”中,

五粮液做大52度水晶超级大单品的同时,开始重点发力系列品牌来抢占次高端市场;

泸州老窖弱化中端定位的百年窖龄30年,强化60年和90年的次高端定位,同时借助超级记忆,超级大单品“特曲老字号”并肩发力次高端市场;

剑南春可谓是次高端市场的隐形冠军,经典水晶剑和珍藏级合力占位次高端;

黄鹤楼陈香,稻花香活力型,白云边高端年份,以及四特东方韵,近年来,都在次高端市场频频发力,也取得了不错的业绩。

第二阵营的“淮河名酒带”中,

洋河在次高端市场最为抢眼,天之蓝超级大单品基础上,梦之蓝系列的M3和M6翻番增长;

今世缘的国缘在苏酒次高端市场与梦之蓝分庭抗礼;

古井强力聚焦古8古16,成为徽酒次高端代表,品牌传播是更是以788元近乎高端定位的古20来树立高端品牌形象;

此外,口子窖的二十年和三十年增长也非常明显,宋河的国字宋河六号在经过多年的积淀,迎来了新一轮的增长。

第三阵营“赤水河谷名酒带”中,

在得天独厚的优质酱香产区背书下,以及茅台的品牌大旗下,茅台系列酒高歌猛进,用了4年的时间,从不到10个亿猛增到80亿,近半数为次高端产品市场份额;

深度调整期后,次高端超级大单品红花郎助力郎酒再度过百亿;

近来年,茅台旗下的习酒公司的全国化进程明显加快,截止2018年年底,销售规模也达到了56个亿的历史性高位,其中,次高端超级大单品“窖藏1988”在销售额贡献和销售利润贡献两个方面都立下了汗马功劳;

此外,国台次高端代表国标酒也成长为近10亿元的超级大单品。

第四阵营的“黄河名酒带”中,

汾酒在经过了混改之后,焕发了强劲的体制活力,重回百亿阵营,次高端品牌青花汾酒贡献最大,尤其在过去的2018年,“骨子里的中国”全新的品牌定位和“行走的汾酒”大型事件行销,加速了青花20年和30年的次高端全国化进程;

强势复兴的“四大名酒“西凤,也在2018年首次突破了50亿大关,华山论剑,旗帜西凤等次高端运营品牌扮演了重要的角色。

此外,互助青稞的高海拔系列,仰韶彩陶坊天时“日/月/星”系列以及衡水老白干、河套王、扳倒井等新名酒企业都在积极抢占和布局次高端市场。

次高端市场份额预估

2012年,既是白酒黄金十年的高峰,也是次高端市场发展的一个高峰。此后,伴随政务消费的调整,白酒行业进入深度调整期。

到了2018年,白酒行业又开始了呈现出新一轮的集体复苏趋势,虽然在主流品牌企业的产能方面并没有发生太大的变化,但产品结构却出现了较大幅度的提升。

从下图不难看出,此轮行业的量价齐升局面主要受益于次高端市场的增长拉动,次高端市场份额的下滑趋势仅在两年后,便开始进入快速拉升趋势,截止2018年底,达到了387亿元,超越2012年的最好水平。

经过测算,把全国各省级板块知名品牌的次高端品牌及产品的销售额合并计入,可达到577亿元,销售贡献率方面约占全行业的10%,但利润贡献率甚至可达到30%。

下篇:全国性次高端白酒品牌发展趋势预判趋势一:次高端扩容趋势

1 消费升级助推白酒次高端扩容

过去的2018年,各行各业都在用不同的方式在致敬改革开放40周年,对于白酒行业也不例外。白酒的消费形态也经历了计划经济到市场经济再到消费经济的一个升级迭代,在物质条件的极大满足基础上,精神层面的需求成为了白酒行业的消费升级的源动力。

以飞天茅台为例,其销售价格经历了1981年的7元/瓶,90年的一百多元,2000年的二百多元,2011年的819元,再到现如今逼近2000元零售价,充分体现了白酒消费升级的趋势。这一方面得益于改革开放40年经济的强劲增长,另一方面,也不排除货币的通胀因素。

2 新中产崛起助推白酒次高端扩容

40年前,中产阶级是一个不被主流社会所接纳的阶层,而如今,中国的新中产人口数量增加到了2.4亿,超过了任何发达国家的人口,据估计,在十三五末,新中产群体将达到5亿人群,成为此轮白酒行业快速复苏的核心动力,也是助推整个次高端白酒行业突破千亿规模的生力军。

3 白酒行业主流品牌的次高端战略趋同效应助推次高端扩容

对于茅台、五粮液和国窖为代表的高端品牌而言,次高端品牌的推广既是壮大腰部产品力量,也是理性应对政经环境突变的系统性战略;

对于洋河、剑南春、水井坊、舍得、汾酒等全国性品牌而言,次高端的市场占有率决定着品牌的行业地位和长远性品牌战略走向;

对于今世缘、西凤和酒鬼等新名酒而言,次高端品牌和产品的推广将助力品牌实现全国化布局;

更多区域强势品牌为了应对名酒下沉和适应此轮白酒消费升级趋势,也陆续开始布局和推广次高端产品。

4 高端品牌的挤出效应助推次高端市场扩容

趋势二:次高端价格带上移

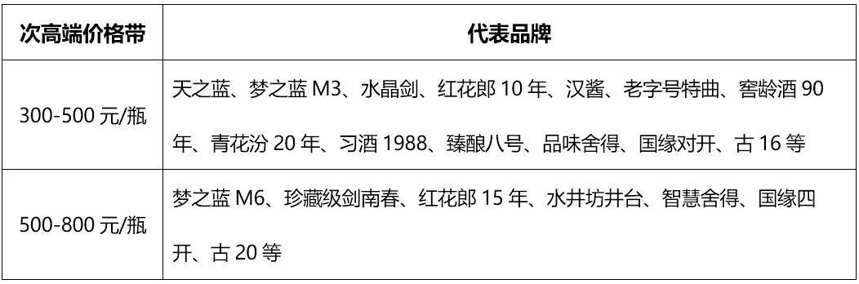

纵观次高端主流品牌的核心大单品档位分布,不难发现,300-500元档位为主流价格带(如下图所示),但从行业深度调整之后,主流品牌企业对次高端核心品系进行系统梳理,产品战略前移,聚焦资源,升档操作,不久的将来,500-800元的次高端价格带竞争将进一步加剧,次高端价格带上移趋势明显。具体来看:

洋河逐步弱化天之蓝的推广,引导上游的M3、M6以及M9系列产品的推广上量,同时在M9相邻档位提前布局手工班,争创新国酒;

剑南春通过循序渐进地调价,成功地将原有300元档位的水晶剑成功拉升到400元档位,并在早些年便开始布局和培育珍藏级;

红花郎根据市场实际的品牌成熟度,分梯级引导15年和20年的结构提升,并于2017年将青花郎进行重新的品牌梳理和产品定位,剑指千元高端价位,为次高端红花郎系列提供高端的品牌价值背书;

汉酱从上市之初的价格腰斩到次高端市场成功占位后,于2018年秋糖期间,推出了一款800至1000元价格带的新品“汉酱135BC”,将承担起提升茅台酱香酒价格天花板的重任;

泸州老窖在明确五大单品之后,重启特曲老字号,定位400元核心次高端价格带,并对百年泸州老窖窖龄酒产品线进行梳理,停止非次高端定位的30年的运营,重点推广60年和90年;

习酒也将把窖藏1988重点打造成年销售过10亿元,定位在500元以上的次高端核心大单品;

舍得在自2016年改制以来,大幅缩减产品品项,聚焦打造400元以上品味舍得,成功占位后,于2018年年初又重磅推出战略新品“智慧舍得”,将致力于在600元价位段形成引领作用,与品味舍得一起成为舍得品牌的两大主力产品;

国缘对开和四开是唯一一家能在江苏次高端市场与梦之蓝分庭抗礼的经典大单品,此外,企业于2018年在南京又推出更高价位的“国缘水晶V系列”产品,并以差异化的香型战略和“四高一长”的独特品质工艺为产品赋能;

在古8快速上量,古16翻番增长的基础上,古井贡酒在十周年之际又推出了战略新品古20,市场定位788元,加码更高端的次高端市场竞争。

纵观上述10多家全国性白酒品牌的次高端战略调整举措,未来次高端主流价格带上移的趋势将愈加明显。

趋势三:次高端品牌集中度呈现出两极分化趋势

无论从产业政策导向角度,还是从行业竞争格局演变的角度来看,次高端品牌的集中度越来越高是毋庸置疑的。

但放眼全国市场,次高端品牌集中度将呈现出向以“茅五洋剑郎”为代表的全国化品牌集中和品类多元化并存的发展趋势、品牌和渠道的综合竞争实力比拼趋势。

趋势四:次高端消费演变趋势

消费阶层的分化趋势明显。随着社会经济发展,消费结构的升级,中国的白酒消费阶层正在深度分化与身份再造,以体现自己身份辨识度的新中产阶层迅速壮大,成为次高端白酒消费的主力军,之前以中档白酒消费为主的普罗大众和以高端白酒消费为主的权贵阶层逐渐向高性价比的次高端白酒消费场景靠拢,次高端白酒正在迅速捕捉强社交属性消费群体。

这是因为,随着城市化进程加快,互联网及智能终端的快速发展,人与人之间的社交场景越发地频繁,如何能彰显自己的品味,体现自己的价值观,符合自己的身份认知成为社交饮酒的主要考量,次高端品牌恰恰是可以满足新中产快速建立身份认知的不二之选。

次高端品牌和产品推广的过程中,需要重构品牌沟通体系,以适应快速迭代的消费演变趋势。

第一,对于次高端白酒消费群体而言,不再是简单的“看着广告买,跟着感觉喝”,而是需要知道产品的卖点是不是我需要的,品牌能不能与我的身份匹配;

第二,从次高端产品的社交场景来看,消费者更需要品牌或产品上所彰显的价值,能成为社交话题,能够加分,催进和帮助主客完成身份认同;

第三,次高端群体热衷于新奇特的物品或服务,提升生活品质,去感染和带动周边的人,因此,次高端品牌推广,需要在品牌体验和服务上精益求精,做出高档品牌的消费体验,最大化彰显“身份特权”的消费满足感。

趋势五:次高端竞争格局预判

未来次高端竞争格局的基本面,将由洋河、剑南春、郎酒、水井坊和舍得5家企业综合决定。第一,有强大的品牌背书;第二,有足量优质的原酒储备;第三,拥有全国化网络布局;第四,大多拥有一到两只次高端核心大单品;第五,拥有较高的市场份额。

老名酒改写:剑南春厚重的品牌底蕴,泸州老窖强大的营销网络,水井坊超高的营销水平,汾酒的清香国酒品质和资本市场助力,舍得的品质和文化双基因驱动都将有势力重新改写名酒次高端的竞争格局。

新势力突围:以习酒、郎酒、汉酱为代表的酱酒新势力有望在次高端市场实现新的突破,成就次高端品类王。第一,赤水河优质酱酒产区;第二,茅台大酱香品牌背书;第三,均拥有次高端超级大单品;第四,基本实现全国化。

次高端运营风险提示

次高端品牌推广需要有深厚的消费基础。没有海之蓝广泛的消费群体,足够的消费体量,也不可能有天之蓝的成功,郎酒,习酒以及汉酱的成功也离不开酱酒核心的产区背书和茅台大酱香的品牌号召,也很难取得在次高端市场的成功。

次高端品牌推广需要大量的前置性投入,需要足够的品牌音量,优质的渠道网络,独特的品质工艺特色,优秀的人才储备,否则,盲目开发次高端价位产品,多数会陷入有价无市的尴尬局面。

次高端品牌需要专业的渠道和组织匹配。团购销量在次高端消费结构中占比较高,除去政务团购之外,商务团购的比重也很大,而团购消费具有较强的隐蔽性和稀缺性,大多依靠公关关系和人脉资源,那么,有较好社会资源的团购商,有高档产品运作经验的渠道商是次高端产品推广成功的最佳选择。

次高端品牌推广需要优良的品牌基因和长期的品牌积淀。

次高端竞争升级,你更看好谁?文末留言等你分享!