5月1日起,国民口粮酒牛栏山又要涨价了。这是继今年1月后,牛栏山母公司顺鑫农业又一次对旗下白酒调价。

与上次相比,此次调价范围更广,以净含量500ml为核算单位,清香型白酒上调3元至15元;浓香型白酒上调10元至15元。

顺鑫农业此举与6月白酒“新国标”实施在即存在较强关联。自去年开始,公司接连4次因“成本上涨”提价,或与应对白酒“新国标”的出台可以说密不可分。

以牛栏山为代表的大众光瓶酒阵营,在相当程度上扮演着白酒塔基压舱石的角色。正因如此,牛栏山的每次动作,都备受行业与舆论关注。开年以来,已有相当数量光瓶酒新品入市。

与之对应,光瓶酒市场20年来一直保持着两位数的增长速度。此前云酒头条曾发布《不可阻挡,光瓶酒扩容进行时》一文,高增长的背后是行业对“新国标”影响光瓶酒几何的讨论,普遍认为,新国标将“软着陆”。

两年内四次提价

这是牛栏山2022年以来第二次涨价。

2022年1月1日,顺鑫农业宣布,42度500ml百年牛栏山白酒(福牛)上调20元/瓶,42.6度500ml百年牛栏山白酒(禧牛)上调30元/瓶,42.9度500ml百年牛栏山白酒(国牛)上调50元/瓶。

值得注意的是,顺鑫农业在2021年1月16日、2月10日也曾两次对旗下牛栏山产品提价,给出的理由同样都是成本增长。

牛栏山提价模式是否有效?

国泰君安曾在研报中表示,“三牛”系列主要以北京市场为主,收入体量预计在9-10亿左右、占整体比重10%,2021年提价度预计在12-13%左右,当年报表有望逐步体现提价效应。

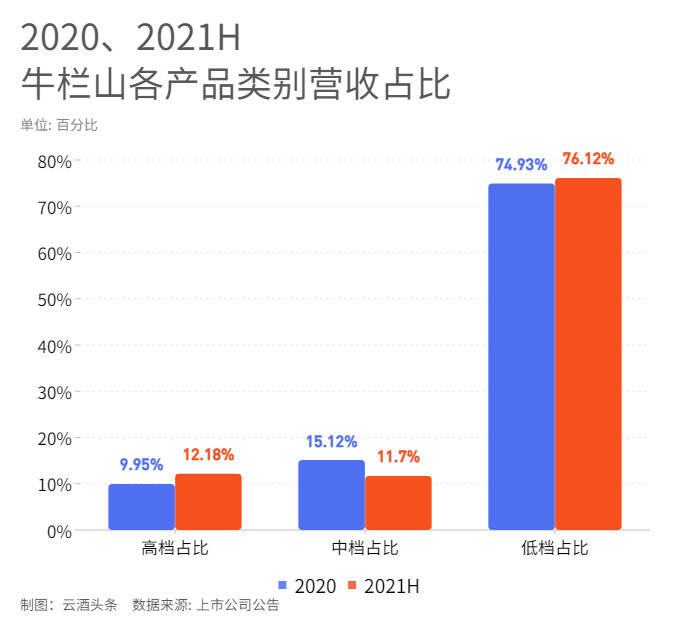

根据顺鑫农业2021年半年报,公司50元以上的高档酒营业收入约7.96亿元,占比白酒业务营收约12.17%;10-50元的中档酒营业收入约7.65亿元,占比白酒业务约11.70%。

10元以下的低档酒占比高达76.12%,营业收入同比增加5.24%至49.76亿元,毛利率微上升0.01%。

整体来看,中高档产品在牛栏山整体营收中的占比依然较小,而占比较高的低端酒或将受益于提价而增厚业绩。

酒业专家蔡学飞认为,牛栏山涨价有两个原因。

一是随着整个社会生产成本的大幅增长及“新国标”的要求,包括用工成本、税收、原材料的上涨,牛栏山确实需要通过涨价来冲抵一部分的成本,保证企业的基本利润;

二是适当地涨价,也是牛栏山最近几年进行产品结构升级的一个步骤,通过涨价来提升品牌价值,拉伸产品结构,进而配合企业的品牌高端化的策略。

事实上,在2019年顺鑫农业也开始推出高端产品“魁盛号”,试图以此突围。

他同时表示,顺鑫农业转型中高端还有不少优势,一是本身有品牌势能,二是在消费市场有相应的消费基础,三是有多年的技术积累。“新国标”试行后还有一年宽限期,相信顺鑫也能很快适应。

“新国标”软着陆

据“新国标”阐释,调香白酒是以固态法白酒、液态法白酒、固液法白酒或食用酒精为酒基,添加食品添加剂调配而成,具有白酒风格的配制酒。这意味着调香白酒的身份发生了变化,从“白酒”分类中剔除,明确归为配制酒。

“‘新国标’的出台对白酒分类有了更严格的规定,但大众酒市场中调香白酒的占比不少,这一调整推动了制度升级,可能会使得大众酒市场重新‘洗牌’。”有不少行业人士提出了类似的观点。

白酒“新国标”6月份落地实施在即,是否会造成中低档价格带的口粮酒出现大面积的价格震荡?

有业内观点分析,像这样的重大调整,实际上会提前与这些头部酒企进行协调、沟通,头部酒企也会在一定的时间内做好应对策略,无论是生产标准,技术升级,还是相关的渠道梳理,肯定都做好了准备工作。

具体到以牛栏山为例,他认为,由于牛栏山本身属于全国性品牌,拥有强大的渠道和庞大的消费者基础,所以这次六月份的“新国标”实施对它影响应该非常的有限。

如果说按照新的国标来实施的话,大量的低端光瓶酒与口粮酒为了适应新的标准,可能会直接带来生产成本的上升,提价也是正常合理的事情。但是蔡学飞倾向于认为,从“新国标”出台到落地的周期内,酒企均做好了提前布局和充分的准备,而且现在纯粮酒基本上已经成为一种消费共识了,“新国标”落地后再出现酒企大面积集中提价的可能性不大。

在蔡学飞看来,“新国标”落地,给高线光瓶酒及新品带来了更多的可能性。

“‘新国标’落地后,酒企更大的可能性是在更高端的价格带进行产品研发与推广,不会对老产品进行直接的提价。因为低端产品的价格敏感度较高,如果没有强势的品牌和相应的固定消费人群,提价的风险还是非常大的,企业宁愿出新品也不可能对老品商大幅提价。”蔡学飞表示。

值得注意的是,“新国标”正式落地前,其对光瓶酒市场的影响已经传导到经销商层面。

陕西金福樽商贸公司总经理王东表示,从去年“新国标”出台后,公司就开始积极寻找并布局一款低端纯粮光瓶酒。洽谈产品期间,他也发现各大酒企包括名酒企,都在积极布局这个价格区间纯粮光瓶酒。

王东认为,截至目前,针对“新国标”带来的新蓝海,大部分酒企或是经销商已经完成了提前补位,低价光瓶酒市场大概率不会出现集中提价或是大面积价格震荡的情况。

云酒·中国酒业品牌研究院高级研究员、独特咨询创始人王伟设曾表示,新国标、新法规出台,市场品类竞争加剧,新营销传播加速,品质价值凸显以及工业信息化的大趋势,都决定了酒业竞争呈现“技术趋向前端、创新趋向品类、生产趋向数据化”的特征。

从目前酒企及经销商的布局来看,新国标将“软着陆”。

大众口粮酒的“三个门槛”

可以预见的是,进入下半年,随着“新国标”的落地执行和酒企们的战略调整,大众价位的白酒市场区间势必形成新的竞争格局。

一方面是加强分化,强者恒强、弱者恒弱。区域酒企的生存空间越来越小,名酒企渠道下沉挤压地方酒,抢占更广阔市场。而通过小幅度涨价来稳定价格,可刺激渠道销售,防止销量下滑。

另一方面,名酒、名企的竞争优势将进一步放大。去年以来,随着五粮液、汾酒、郎酒、泸州老窖、西凤等名酒企业加大光瓶酒的市场支持力度和精准化全国布局,一大批高品质、高价值的光瓶酒进入消费市场,成为光瓶酒品质提升、价格上涨的重要因素。

在此过程中有“三个门槛”将在很大程度上决定分化与竞争的走势。

首先是产量。顺鑫农业2020年年报显示,2020年牛栏山实现产量69.05万千升,这在当年白酒总产量中,占比已接近十分之一。

大众口粮酒一旦形成市场消费氛围,将在短期内产生较大的需求,“新国标”落地后,纯粮酿造对酒企的产能提出了较高的要求。而牛栏山此前已布局四川、山西等产区基地。产量的竞争、产能的提升将是酒企竞逐大众化口粮酒市场的基础条件。

其次是市场。在目前的大众化白酒市场,50元以下、30元以下,乃至10-20元价格带的产品,仍然占据了较大比例的市场份额。而且在此价格区间的产品,对厂家的渠道终端维护、运作要求较高,进一步摊薄了利润。“新国标”落地后,酒企转型纯粮固态法后,原有的利润结构将进一步压缩,这就要对市场销售规模及市场占有率提出了更高的要求,形成了一个至关重要的竞争门槛。

再次是品牌。大众化白酒及光瓶酒进入“新国标”时代后,众多产品升级为纯粮固态酿造工艺,直观的表现是产品价格的提升,提价离不开品牌力的有效支撑,名酒的低线产品将发挥出更大的优势,地方性品牌或中小品牌提价的阻力及风险或更大,可能会造成消费者流失及市场占有率进一步下降。

我们认为,在“新国标”落地执行以后,大众化光瓶酒市场将是受影响更大的市场区域。这种影响的效果将长期表现为品质化、规模化、名酒化趋势,最终将形成新的市场及品牌格局。