作者:李振江 王涛

根据国家统计局数据,2020年全国啤酒消费市场规模约为18196万千升,中国市场规模为3441万千升,据此测算,2020年世界人均啤酒消费量为23.5 升/人,而中国人均啤酒消费量为24.3 升/人,虽然已经超过世界平均水平,但是相较于美国(64升/人)、英国(48升/人)、日本(37升/人)等国家仍旧偏低。

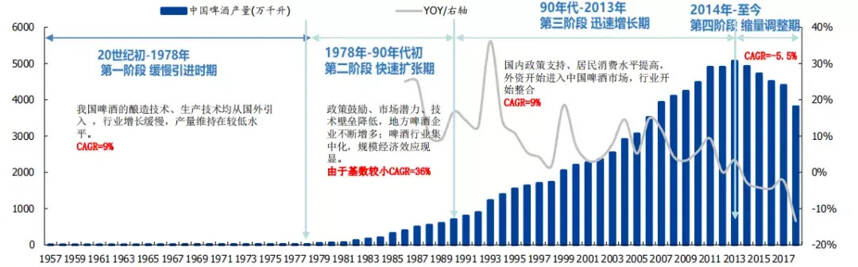

然而,中国的啤酒市场并非一直都是线性模式增长,需要结合时代背景考量行业未来发展趋势,考虑到中国传统饮食习惯以及人口代际结构调整,中国人均啤酒消费量总体来说上升空间较少。首先,行业进入缩量整合期,量缩价增成为行业主逻辑。中国啤酒行业行业集中度持续提升,高端化成为发展趋势,2013年行业产量过顶以后,国内啤酒企业增长驱动力由“扩大销量抢市场份额”转变为“产品结构升级”;其次,契合行业高端化发展趋势,精酿啤酒成为各啤酒企业战略竞争新高地,正以30+%的复合增长率快速增长,但相比美国等成熟市场渗透率未来仍有5-6倍的提升空间。

当社会经济增长逻辑与产业结构增长逻辑均发生改变的大背景下,中国啤酒行业增量及未来成长空间在哪里?我们需要通过横向全球化国际视野以及纵向其他国家的啤酒行业倍增逻辑来重新审视中国啤酒行业发展。那么,未来的中国啤酒行业将呈现怎样的发展趋势?

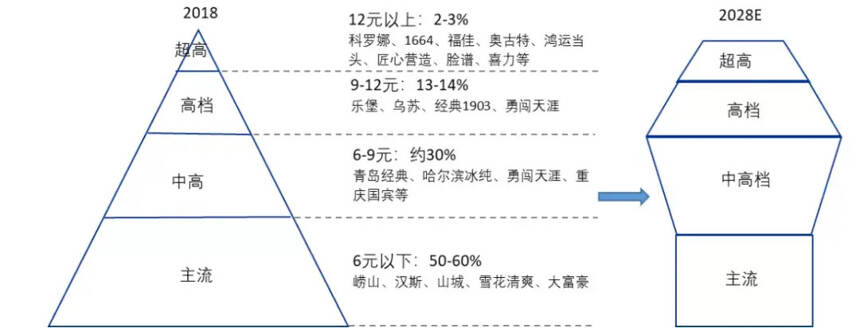

行业产品结构将由“圣诞树型”向“纺锤型”转变

根据彭博和国家统计局数据,2006-2020年中国高档啤酒销量从73.21提升至584.36万吨,复合增速达15.99%,占啤酒总销量的比例从2.08%提升至17.13%。

预计未来五年,高档啤酒销量复合增速有望达到15%左右,略低于2015-2019年的18.09%。预计高档啤酒销量将从2020年的584.36万吨扩容至2025年的1175.36万吨,占啤酒总销量的比例从17%提升至35%。

行业进入存量竞争阶段,量减价增的高端化进程是行业扩容的核心推动力,也会进一步强化行业集中度,赛道竞争进入资本和资源竞争阶段。国产啤酒的高端化推进会相对改变目前百威切割高端啤酒市场绝大部分市场份额的局面。

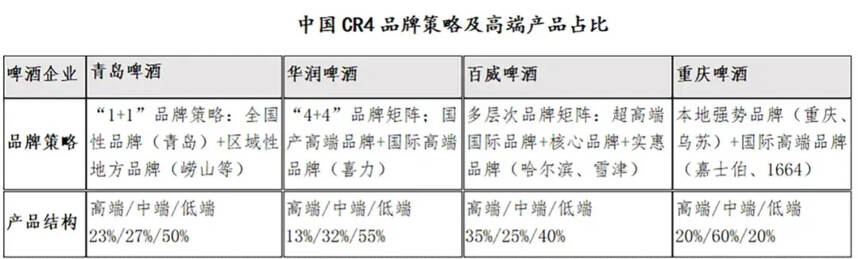

龙头企业通过差异化的品牌策略布局高端市场

2020年CR5占比超过73%,话语权由市场端向龙头企业转移,在高端啤酒领域百威占据绝大部分(46.6%)市场份额情况下,国产龙头逐渐通过差异化的品牌策略加速产品结构升级,建立护城河。

精酿啤酒百花齐放,行业洗牌已经拉开帷幕

经过10多年的发展,精酿啤酒已经实现从0到1的百花齐放,成为行业发展和结构调整的中坚力量,随着赛道切换,区域精酿品牌需要找到自己的硬核实力。

2008年-2019年是精酿啤酒的窗口期。受制于酿造工艺及酿造规模的差异,国内诸多区域性的小众啤酒及精酿爱好者的自酿品牌通过差异化的口感培育和概念传播赢得了灿烂的春天。工业啤酒与精酿啤酒的认知教育也成为年轻消费群体内卷的价值存在体现,在精酿啤酒PK“大绿棒子”的过程中,中产阶层及8090消费群体作为排头兵,为高端啤酒的普及作出了突出贡献,与此同时,也诞生了诸如泰山原浆、优布劳、高大师、拳击猫等全国化的知名国产精酿品牌。

然而,自由选手和人民币玩家的游戏规则是不同的,行业的增量结构调整,也让几大巨头品牌寻找自身成长调整的路径,或多品牌矩阵如百威、或本土+国际如重啤和雪花、或内生增长强培育如青岛,通过差异化的品牌策略,切割高端啤酒赛道,并基于自身的资本、渠道、品牌优势,快速收割精酿10年培养的用户群体,悄然间高端啤酒的赛事已经换了游戏规则。

中国精酿啤酒变迁复盘:

阶段一(1990-2008):高大师等首批精酿品牌出现,一线城市小众圈层引领消费;

阶段二(2008-2017):精酿意识觉醒,小作坊、小品牌如雨后春笋般涌现;

2008年中国第一家真正的精酿啤酒酿造企业高大师啤酒工厂成立,随后以丰收精酿、拳击猫为代表的第一批精酿品牌出现,并在一线城市逐步扩张。此时的精酿啤酒产业规模较小,品牌独立,市场渗透率低,消费群体多集中于熟悉精酿文化的小众圈层。

阶段三(2018年至今):行业啤酒巨头加入,资本方加持,全方位步入发展快车道。

到2025年中国精酿啤酒消费量有可能达到216万吨 ,而目前国内精酿啤酒产能仍处于比较低的状态,主要精酿啤酒品牌产能仅为17.52万吨,未来产能释放空间巨大。目前全国约有5000家精酿啤酒企业,多数没有稳定的产能。2021年下半年新筹建或动工的重要啤酒项目多为精酿啤酒工厂。

高端啤酒市场份额中47%被四大厂商瓜分,53%的份额为国内5000家分散且小规模厂商及自酿作坊。CR4啤酒行业龙头百威、嘉士伯、青岛啤酒、华润啤酒合计占据了我国精酿(高端)啤酒行业47%的市场份额。剩余的53%为众多产能规模不高于5万吨的小酒厂、自酿作坊,其中95%的精酿品牌属于品牌运营,以代工的形式解决自身品牌生存的问题。

区域精酿啤酒品牌基于规模弱势,在酿造成本、市场投入、品牌建设、用户培育等诸多方面难以与CR5及已经全国化运作的精酿新秀形成抗衡,如何活下去是第一要务,因此,差异化的生意模式是关键。

精酿啤酒应对之道

在中国社会经济结构换挡大背景及棘轮效应下,人口红利已非啤酒行业发展的原有增量逻辑,同时在新的时代交替过程中,窗口期是短暂的,区域性品牌的生存机会取决于是否能够在短时间内快速成长起来,否则在未来的发展过程中,只能以路人甲的身份存在。

观点一:区域性精酿啤酒品牌如何解决生存问题仍旧是品牌价值的第一要务。

每年38%的品牌在诞生,也有35%的品牌在消失,所有以梦想和情怀开始而忽略经营和成本的,最终大概率难以为继,实际上,如何更好地活下去,是一个需要好好思考的问题。

观点二:精酿啤酒品牌需要进行渠道链和供应链链条的系统化梳理和优化。

反观中国啤酒三轮的竞争发展历程,从百花齐放的区域性啤酒品牌到目前五大巨头割据、熊猫级啤酒品牌硕果仅存的局面,先做大再做强依旧是核心逻辑。否则隐性的沉没成本以及同样对标的渠道竞争成本,精酿啤酒品牌就会被行业巨头降维打击。

观点三:精酿啤酒战国时代拉开帷幕,没有偏安一隅,需要品牌强化硬核实力。

作为区域性小规模精酿啤酒品牌,“黑暗森林法则”同样适用,啤酒行业已经进入存量竞争阶段,行业巨头已经在修炼内功寻求突破,小品牌渴望通过渠道优势能够偏安一隅显然已不现实。抚顺的天湖啤酒尽管距离沈阳仅40公里,却在雪花的“卧榻之下”生存的很安逸,抚顺当地的市占率达到85%,天湖啤酒的硬核在于“鲜”,而且在鲜啤产品结构占比行业内排名第一,“鲜”已然成为天湖品牌的“护城河”和硬核实力。

观点四:未来啤酒行业的最大蓝海在于从95+%的工业啤酒过渡到3%左右的精酿啤酒的小白群体教育,下沉市场且贴近大众才是最维稳和持续的方法。

根据行业数据,目前精酿啤酒消费量最多的品类依次是品质拉格、小麦基础啤、IPA,行业内规模性精酿品牌主打的品类最多的也是基础的白啤和IPA。结合城镇化提升、消费升级,大众消费向品质消费过渡的社会大背景下,在相对水大鱼大的中国市场,先生存才能谈更好的发展。

观点五:精酿情怀的现实问题是需要商业模式来支撑的,或背靠大树,或强化自身。

在市面上的国产精酿品牌经过10年的市场洗礼,除了优布劳、泰山原浆以鲜啤的模式进行全国化的区域扩张外,其他国产瓶装精酿能够在终端货架上看到几乎凤毛麟角。优布劳通过海底捞的精酿代工解决了自身产能问题,乐惠国际上海工厂90%的产能贡献给了盒马生鲜,千岛湖啤酒承接了行业内半数的精酿品牌代工。

观点六:致力于区域文化价值输出,并成为区域文化的代言人是区域精酿啤酒最高奥义。

啤酒是最广泛的社交属性快消品,尤其在与中国餐饮及礼仪相结合的社交消费场景下,作为情感交流的载体,发挥着重要的作用,对于多数区域文化来说,社交即是场景,场景即是文化。例如拉萨啤酒,在西藏的市场占有率达到40%以上。西藏是全国范围内唯一还有被CR5占据核心的区域性市场,当地藏族同胞对拉萨啤酒的忠诚度极高。

历史总是轮回的,从中国最早的品质啤酒到最近30年称霸中国市场的工业啤酒,又回到了精酿啤酒的再次崛起,作为社会发展的见证者和参与者,啤酒文化经历从“春秋”到“战国”的过程,历史的车轮驶入了社会经济换挡、年龄代际换挡、行业增量引擎换挡的三方交融时刻,中国人均大区域范围跨越1万美元征程时刻,中国啤酒行业必将进入一个伟大的时代。下一个辉煌十年,谁主沉浮,拭目以待!(李振江系和君咨询高级合伙人、酒水事业部总经理,王涛系和君咨询酒水事业部高级咨询师)