投资要点

事件:2019年一季度公司实现营业收入6.97亿元,同比增长34.06%;实现归母净利润1.01亿元,同比增长21.53%,基本每股收益为0.30元,同比增长22.83%。

中高档产品持续放量、确认部分预收款共同推动Q1收入快速增长。19Q1公司收入为6.97亿元,同比增长34.06%,主要是中高档产品继续快速增长。公司预收账款1.50亿元,同比下降60.93%,环比下降39.21%,主要是Q1确认了部分上年收入。19Q1酒类业务收入达到5.93亿元,同比增长35.37%,其中,分产品来看,中高档酒实现收入5.77亿元,同比增长36.01%,低档酒实现收入0.16亿元,同比增长15.78%,舍得系列增速明显更快,中高档酒收入占比同比提升0.44pct至97.33%,产品结构持续升级。分区域来看,省内市场实现收入1.38亿元,同比增长26.65%,省外市场实现收入4.36亿元,同比增长35.08%,省外市场增速更快,全国化开拓取得成效,此外电商渠道实现收入0.19亿元,同比增长200.28%,收入占比同比提升1.76pct至3.21%。报告期末共有经销商1638家,环比2018年末增加8家。19Q1公司净利润为1.01亿元,同比增长21.53%,公司收入增速快于利润增速,主要是费用率大幅提升以及所得税率提升所致。

毛利率、费用率双升,现金流小幅下降。19Q1公司毛利率为74.76%,同比提高5.30pct,主要是中高档产品放量,产品结构继续上移;期间费用率为38.70%,同比提高4.80pct,其中销售费用率为26.09%,同比提高2.85pct,主要是加大广告宣传费用的投放所致;管理费用率为11.93%,同比提高1.10pct,主要是摊销股权激励费用、厂房修理费增加所致,将研发费用考虑在内之后管理费用率同比提高1.95pct,主要是公司加大了玻瓶和酒类项目的研发投入;财务费用率为0.68%,同比提高0.85pct。19Q1公司净利率为15.49%,同比下降1.11pct,一方面是费用率的增加部分抵消了毛利率的提升,另一方面公司所得税率同比提升13.68pct,主要是母公司转回了上年可抵扣亏损计算的递延所得税费用。19Q1公司经营活动现金流量净额为-0.11亿元,去年同期为2.48亿元,主要是一方面销售收到货款有所减少,销售收现同比下降8.56%,另一方面预付广告款大幅增加,预付账款同比大增92.16%。

股权激励目标积极,中高档酒有望稳健增长。2018年年底公司实施股权激励计划,拟向管理层及核心骨干等418人授予919万股限制性股票,授予价格为10.51元,从业绩考核目标来看,按照2018年净利润计算,公司2019-2022年剔除摊销成本后归母净利润增速分别为51.13%、25.00%、24.44%和25.00%,公司股权激励目标积极,将进一步激发核心员工经营活力,利于公司中长期发展。目前产品线趋于清晰化,品味和智慧舍得大单品策略稳步推进,中高档酒回归稳健增长;中低端沱牌系列继续调整,聚焦天特优曲,短期拖累收入增速但利好中长期发展。公司产品体系、渠道价格正在逐渐理顺,静待改革红利持续释放。

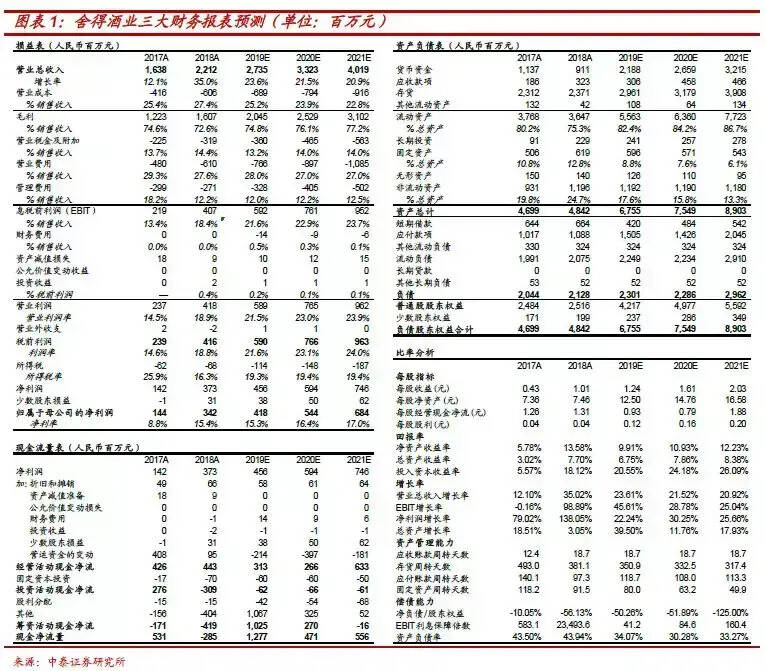

投资建议:维持“买入”评级。我们调整盈利预测,预计公司2019-2021年营业总收入分别为27.35、33.23、40.19亿元,同比增长23.61%/21.52%/20.92%;净利润分别为4.18/5.44/6.84亿元,同比增长22.24%/30.25%/25.66%,对应EPS分别为1.24/1.61/2.03元。

风险提示:三公消费限制力度加大、高端酒行业竞争加剧、食品品质事故。

文章来源:中泰食品饮料