核心观点

混改理顺激励机制,川酒金花别样红。在天洋集团入主后,公司逐渐摆脱国企体制束缚,一改低效局面。管理层调整为公司引入新型营销发展理念,18年12月推出的股权激励计划时间久、目标高、激励足。公司产品线清晰、价格带分明,以舍得系列为高端代表,聚焦次高端,沱牌定位区域大众白酒龙头,设置了多款培育性品牌并进行分事业部运作。在渠道模式方面,公司坚持渠道扁平化深度分销,渠道利润率合理,经销商及销售人员优胜劣汰奖惩分明。此外,公司还构建万家联盟体店中店,提升终端服务水平。

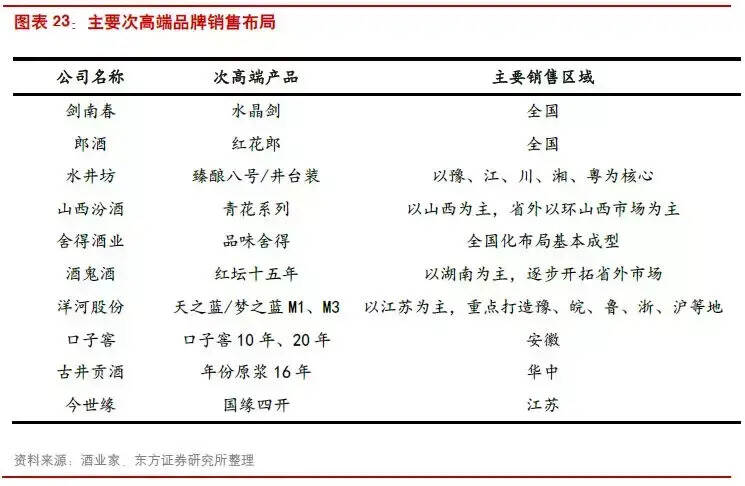

次高端白酒以时间换空间,价格提升+区域扩张贡献增量。随着大众消费接替政商消费成为白酒增长主要驱动力,居民收入和消费升级对于白酒行业的影响正在逐步增强。从短期看,在经济增速放缓预期下渠道对于加库存更为谨慎,逐渐向不压货的策略转变,行业增速可能放缓至真实的同店动销增速,增长斜率逐渐平缓;从长期看,次高端白酒的增长动力一方面来源于产品结构逐渐向中高端升级,另一方面在于外埠扩张贡献的业绩增量。

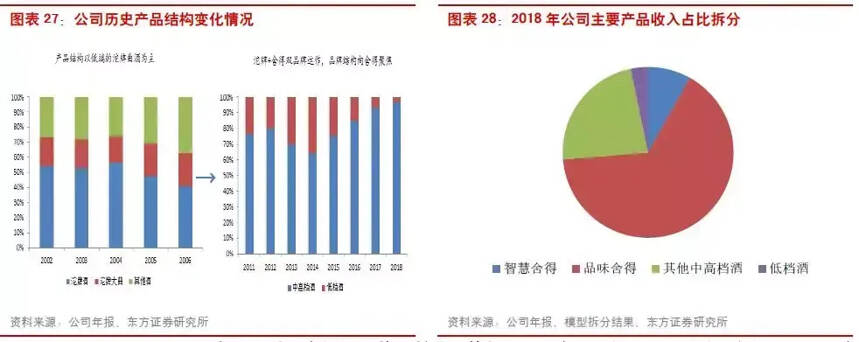

产品聚焦结构升级,盈利能力有望攀升。16年后公司逐步聚焦白酒主业,精简产品结构,淘汰低端老品,积极引导舍得品牌价值回归。在此趋势下,15-18年间公司舍得系列酒销量年均增速高达36%,中高档产品均价显著提升,中低端沱牌酒销量则逐渐下滑。我们拆分18年品味舍得收入占白酒收入比重约60%-70%,增速近40%;新品智慧舍得收入占比不到10%,其他中高档酒占比20%以上,低档酒收入占比约3%。随着产品结构持续向舍得系列升级聚焦,我们判断公司品味舍得、智慧舍得收入仍将保持较高增长,占比将进一步提升,低档酒收入将延续下滑趋势。产品升级带动公司17、18年销售毛利率突破70%,盈利能力创出新高。随着公司加强市场费用管控,未来费效比有望提升,收入增长摊薄下销售费用率存在较大下降空间;受股权激励费用影响,短期内管理费用率可能仍将维持高位但预计影响有限。

一、混改理顺激励机制,川酒金花别样红

1.1 历史悠久蜚声中外,品牌价值位居前列

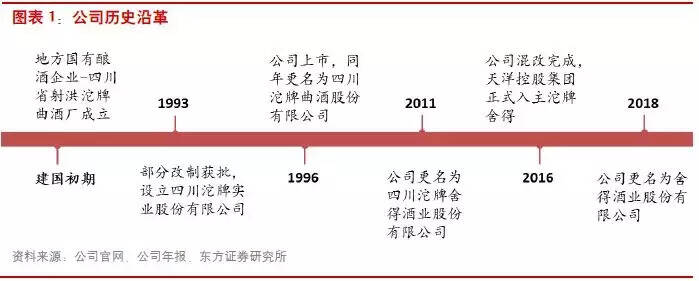

川酒浓香重要代表,底蕴深厚源远流长。公司的品牌渊源可追溯至唐代,从备受杜甫赞誉的“唐代春酒”到“明代谢酒”再到“清代沱酒”,一直受到消费者青睐。民国三十五年(1946年),举人马天衢将其命名为“沱牌曲酒”。公司位于四川省遂宁市射洪县沱牌镇,这里素有“观音故里,诗酒之乡”的美称,是世界酿酒集中地带。公司作为全国首批100户现代企业制度试点企业,于1996年在上海证交所挂牌上市。经过多年沉淀,现已发展成为占地6平方公里,年产能30万吨,高端陈年老酒储量全国领先的优质白酒制造企业,是“中国名酒”企业和川酒“六朵金花”之一。

优质品牌蜚声中外,品牌价值不断攀升。目前公司主要生产销售沱牌系列酒和舍得系列酒,旗下品牌屡次斩获国内外大奖。超高端品牌吞之乎多次荣获布鲁塞尔国际烈性酒产品大赛最高奖项——大金牌。2018年, 智慧舍得获国家评委年会川酒第一名。舍得酒业凭借高品质的品牌赢得国内外肯定,旗下双品牌“沱牌”“舍得”连续15年入榜中国500最具价值品牌,近两年公司对“舍得”系列的着力打造更使其品牌价值实现大幅度跨越。

1.2 民营资本注入发展新活力,股权激励提高管理积极性

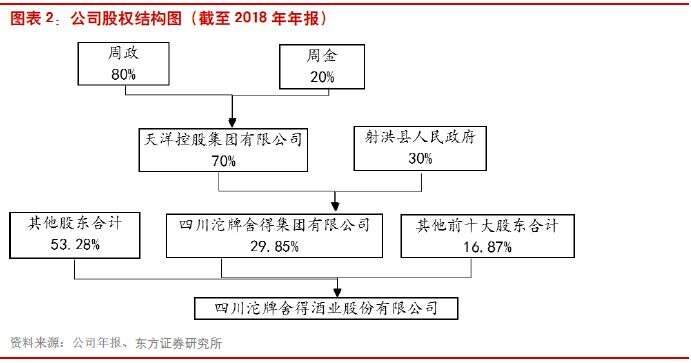

天洋入主摆脱国有体制约束,注入发展新活力。2015年11月,射洪县人民政府与天洋集团签订《股权转让及增资扩股协议》。在战略重组完成后,天洋集团顺利入主舍得酒业。截至目前,天洋集团持有沱牌舍得集团70%的股权,间接持有公司29.85%的股份。我们认为天洋入主为舍得带来的新的发展活力,一改国企的低效局面。公司坚持 “优化生产、颠覆营销”的战略,致力于打造一流品牌、建设一流团队、实施精细化营销,高效灵活的民营机制为公司的可持续发展奠定基础。

管理层加码营销,引入强将带来发展新理念。天洋加入后,对管理层进行了调整。2017年5月26日,公司第九届董事会选举刘力为董事长,李强为副董事长及总经理。此次人事变动为公司注入了“新鲜血液”。除了本身来自沱牌及其引入战略投资者天洋的两大派系,此次换血大胆引入外援,新聘请的李强、吴健均有国际化大公司从业经历和深厚营销背景。新的管理层为公司带来了新的发展理念,提出了“将舍得打造为世界一流名酒品牌”、“走共同富裕之路”的战略思考。管理层在营销领域的丰富积淀,凸显了公司“颠覆营销”的战略决心。

股权激励效果足,业绩考核目标高。2018年12月公司推出限制性股票激励计划,向公司高管、中层及核心骨干共计418人授予919万股,授予价格为10.51元/股。截至2019年2月25日,实际授予人数362人,授予数量778.1万股。由于授予价格远低于当前股价,本次激励效果较为充足;19-22年解禁目标较高,要求剔除股权激励费用影响后的归母净利润相较17年分别增长260%、350%、460%、600%,对公司来说仍有不小挑战;此外,本次股权激励历时较长,全部解禁期到2024年6月结束。我们认为股权激励有望激发管理团队的积极性,增强核心人员的稳定性,同时提高经营效率,降低经营管理成本。

1.3 优良工艺保障产品质量,多事业部共同打造清晰产品线

公司严把生产关,生态酿酒打造高品质产品。在生产方面,公司大力传承和发扬传统酿造技艺,打造了中国首座生态酿酒工业园,创立了生态酿酒全P标准,并被写入两项国家标准。2008年,公司酿酒工艺被评为“国家非物质文化遗产”。2009年,公司成为继茅台、五粮液之后第三家荣获“全国质量奖”的白酒企业,标志着舍得酒业的质量管理已达到行业领先水平。

高中低价格带清晰划分,构建完整品牌矩阵。在品牌和产品线方面,公司以舍得系列为高端代表、次高端龙头进一步聚焦,以顺应消费升级趋势、进一步拔高产品定位;以沱牌为重点品牌,定位在区域大众白酒龙头;以吞之乎、陶醉、沱小九为培育性品牌,分别定位超高端、中端和青春小酒。除了梳理公司产品体系、明确各品牌定位外,公司针对不同品牌进行分事业部运作。目前公司主要产品主要有超高端产品天子呼、吞之乎,终端价两千元以上;次高端产品智慧舍得、品味舍得,终端价约500-800元;中端产品沱牌天曲、特曲、优曲、定价100-300元;大众化小瓶酒沱小九等。

1.4 分销模式扁平化,多渠道共同加速全国化布局

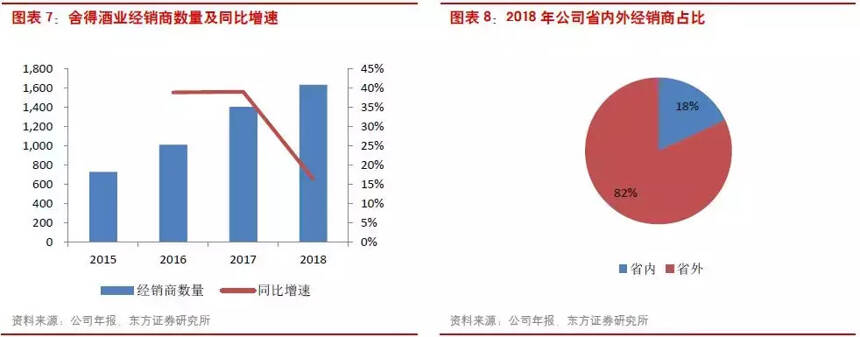

渠道扁平化深度分销,经销商布局逐步完善。公司目前已形成分事业部运作、高度扁平至区县的经销商代理模式。在该种模式下,公司负责销售管理、开拓市场、营销把握等核心任务,经销商处于渠道通路下游,权责较小,更多地扮演辅助角色,负责订单接受、物流配送、仓储管理、收款结算等工作。在渠道运作方面,公司实行“厂商1+1”模式,在重点市场遵循“厂家为主,商家为辅”的原则,对经销商实行嵌入式管理,把经销商纳入渠道管控中来。由于公司单个经销商规模较小,公司近年不断加强空白区域的招商和开拓,渠道进一步深耕下沉。截至2018年底,公司全国经销商数量达1630家(省内295家、省外1335家),相较于17年新增228家,销售网络布局逐渐完善。

建设万家联盟体店中店,提升终端服务水平。根据公司定增公告,为整合经销商和优质烟酒店资源,公司计划高密度布局一万家联盟体店中店,即聚焦四川、重庆、河南、山东、京津冀等重点市场,买断核心终端的门头与专柜,并与之签订联盟体协议,从而构筑利益共同体,切实维护终端利润。在此背景下,核心烟酒店有望成为公司中高端产品的主销渠道,通过搭建较高的渠道壁垒有效狙击竞品,提升消费者体验和互动性,从而增强品牌认知度和渠道忠诚度。

渠道利润合理,经销商及员工优胜劣汰奖惩分明。扁平化运作模式下,公司经销商的渠道利润主要来自价格折扣和返利,渠道利润水平合理。此外,公司对经销商实行全方位考评机制,并设置了相应的淘汰机制。公司对销售人员的考核主要聚焦在销售回款和经销商动销等方面,销售人员的奖金提成与个人绩效指标挂钩,奖金及时兑现,薪酬弹性增大,一改国企时代僵化的考核机制,团队积极性明显提升。

总部直控双月审批,费用投入有的放矢。原先公司将费用打包给经销商,经销商将费用直接抵扣价格,导致市场营销活动不活跃、效率低下,且存在窜货乱价的风险;公司改为双月审核制之后,经销商将营销方案上报至公司,需经公司审核通过后再投放市场,待下一轮审核周期给予费用报销,从而加强费用管控,保证投入切实落地,提升了费效比。

1.5 培育一体化营销团队,助力品牌建设与传播

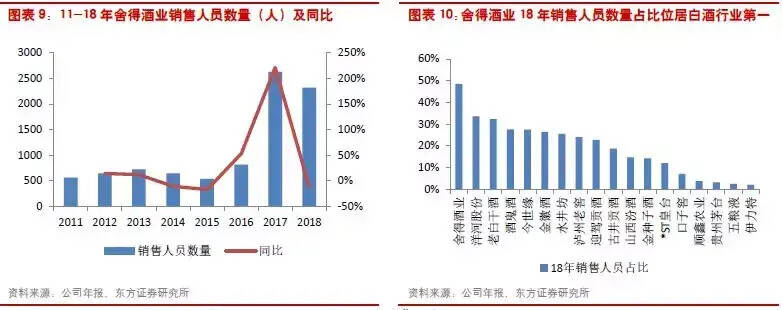

引进人才,提升营销团队服务水平。天洋入主后,公司一改以前重生产轻营销的模式,大力实施“优化生产,颠覆营销”的发展战略,多方面拓展业务团队,不断壮大营销队伍。公司新产品、新战略的不断推出和空白市场的持续开拓带来了更多客户的加入,也对销售人员的数量和服务水平提出了更高要求。2017年,舍得加大了市场开发的直接投入,销售人员数量达2627人,同比大幅增加1809人,营销人员数量占比高达56.52%,17、18年连续两年位居白酒行业第一。

多样化加强品牌宣传,培育核心消费群体。为了传播品牌文化,增强产品美誉度,公司自主打造大型高端IP《舍得智慧讲堂》,推出了以酒为媒的大型诗乐舞《大国芬芳》,建立的舍得艺术中心成为世界上首个酒文化体验中心。此外,公司还开展了舍得智慧之旅等丰富多彩的活动,接待游客参观游览舍得生态园区。媒介、公关、互联网等多样化方式的运用有效传播了中国的白酒文化和舍得的文化理念,大大提高了品牌知名度。赠酒、品鉴会等线下活动切实增强了公司与消费群体的联系,有助于提升客户粘性。

二、次高端以时间换空间,价格提升区域扩张贡献增量

2.1 受宏观经济增速放缓等原因影响,短期次高端白酒动销减缓

我们在前述报告中曾指出,现阶段居民收入与白酒产量增速变动相关度更高,反映出大众消费能力对白酒的影响正在变强。

08年之前:GDP增长驱动。GDP增速与白酒产量增速变动较为一致,我们认为这段时间内宏观经济的起落是白酒行业的先验指标,经济上行周期中白酒消费需求增长,经济增速放缓则会抑制白酒需求。

08年-12年:固定资产投资增长驱动。固定资产投资增速与白酒产量增速变动较为一致,且领先于白酒变化。期间为应对国际金融危机出台的4万亿投资计划带动基建蓬勃发展,白酒的政务商务消费激增,随后固定资产投资增速放缓带动白酒增长降速。

12年之后:居民收入增长驱动。12年之后,GDP增速增速与白酒产量增速的相关性不高,无法解释白酒行情的起落。但居民人均收入增速与白酒产量变化呈现一致性,且变化领先于白酒指数。我们认为大众消费已成为白酒需求的主要影响因素和增长的主要驱动力。

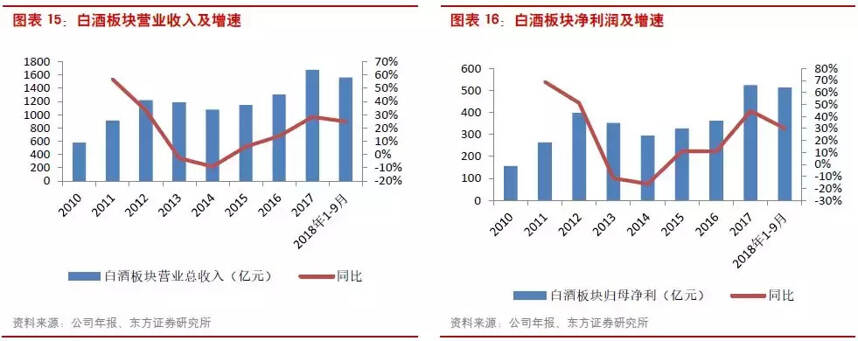

16年以来白酒行业逐渐复苏,需求及业绩稳健增长。本轮白酒行业景气周期的驱动因素较上一轮发生显著变化,由固定资产投资驱动转为消费升级驱动,居民收入和财富的持续增长、中产阶级崛起带动白酒结构升级,叠加白酒三年低迷期对于消费端的深度压抑,白酒行业于16年至今年表现出需求层面的强劲复苏。16、17年白酒板块收入及归母净利均实现了双位数以上增长,2018年前三季度,白酒上市公司累计营收1563.26亿元,同比增长25%,归母实现净利512.93亿元,同比增长30%,增速虽略有放缓但仍保持了良好势头。

受宏观经济增速放缓等因素影响,预计次高端白酒动销增速短期将经历调整。次高端白酒定位在300元-600元的较高价位带,可满足消费者的商务宴请及送礼需求,消费升级背景下具备较大的扩容空间,16年以来整体呈现量价齐升态势、增长迅速。我们将四家次高端代表品牌(水井坊,酒鬼酒,舍得酒业,山西汾酒)单季度业绩加总后发现,次高端白酒单季度主营业务收入增速在18Q1达到近50%的高峰后有所放缓,我们认为这一方面与前期高速增长后的基数变大有关,另一方面经济下行压力影响居民收入,进而抑制消费需求,部分酒企渠道库存水平偏高。从短期看,在经济周期下行预期下经销商进货意愿开始转为观望、变得更加保守,渠道对于加库存更为谨慎,厂商不敢大肆扩张,渠道逐渐向不压货的策略转变,行业增速回归至真实的同店动销增速。

2.2 高端酒提价打开价格天花板,长期次高端性价比优势突出

居民消费水平不断攀升,消费升级支撑次高端长线发展。根据国家统计局数据,从10年到18年间,全国城镇居民可支配收入从19109.44元提升至39251元,CAGR达9.41%。社会大众的消费水平随着居民财富的不断积累、人均可支配收入的提高而明显增强,可选消费高端化趋势明显,自下而上的宏微观推力为次高端的消费需求带来了强有力的支撑。

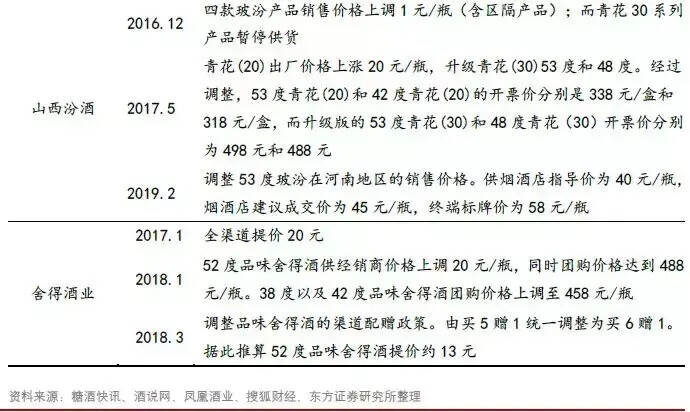

高端白酒提价打开价格天花板,次高端性价比优势逐渐凸显。16年以来随着大众消费的复苏和行情的回暖,茅台批价、终端价持续上扬,16年中旬茅台一批价突破千元,带动高端白酒价格带上移,打开了次高端白酒的价格空间。我们认为随着高端白酒价格上涨,次高端酒凭借悠久的品牌和优良的酒质更具性价比。在高端白酒价格带上移的同时,次高端价格空间得以延展。从16年起,主流次高端品牌均围绕核心单品进行了多次提价,未来价格仍存在上行空间。

2.3 积极寻求外埠扩张,长期全国化布局值得期待

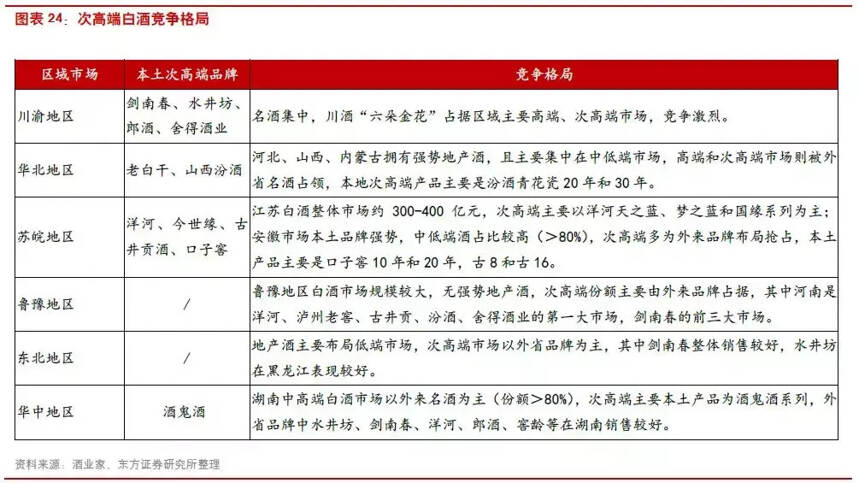

次高端市场寻求新的增长空间,加强渠道拓展。纵观白酒行业,不少次高端品牌为区域性企业,全国化程度低于高端酒,区域收入结构更为集中,主要立足于本土核心市场。从上市公司年报看,18年今世缘、口子窖、山西汾酒省内收入占比分别约94%、83%和58%,酒鬼酒华中地区收入占比60%。我们认为省内的深耕下沉空间较为有限,随着行业增速小幅放缓,次高端酒企有望依托品牌、渠道和消费者资源,积极从外埠拓展新的增长空间。主要厂商可能加速布局环大本营市场或聚焦山东、河南、江苏等白酒消费大省,深拓渠道,抢占优质经销商的资源,获取收入和利润增量。

三、产品聚焦结构升级,盈利能力有望攀升

3.1 天洋入主产品聚焦,业绩复苏渐臻佳境

从公司10年以来的经营情况来看,在白酒黄金发展期,公司销售规模迅速扩张,并在2012 年达到短期内的业绩高峰,当年收入、净利润分别达19.59亿元(+54.38%)、3.70亿元(+89.47%)。2012年底,随着禁酒令出台和政府限制三公消费,白酒行业进入深度调整期。2013 年公司业绩出现明显下滑,走弱的趋势一直延续至2015年。2016年白酒行业弱势复苏,公司基本面随之开始回暖,16-18年间收入利润持续改善。

回溯历史,公司10年以来的发展历程主要经历了以下三个阶段:

2010-2012年:双品牌战略落地,中高端成为业绩增长主力

2010年,公司开启营销战略转型,明确提出 “舍得+沱牌”双品牌战略,舍得专攻高端,沱牌主打中低端市场,并采取分客户分品种全渠道运作市场的策略。公司致力于将舍得打造成为具有中华第一文化酒美誉的高端品牌,11 年公司将股票名称“沱牌曲酒” 变更为“沱牌舍得”,意在突出舍得系列的高端化品牌地位,推动了双品牌战略的实施。在这一过程中,以舍得为代表的中高档酒持续放量, 2012 年中高档酒收入在白酒营收中的占比高达79.69%,中高端品类的增长成为公司业绩增长的主要驱动力。

2013-2015年:产品向中低端转型以应对行业调整,业绩低位徘徊

随着禁酒令的出台,高端白酒销售备受打压。公司中高档产品销量下滑,业绩严重受挫,13年营业收入下降27.6%至 14.2 亿元,净利润下降 96.82%至 1177 万元。由于公司以前的快速增长过于依赖于以舍得为主的中高端产品,公司及时调整战略,转战中低端市场,以期扭转颓势、平稳过渡。这一时期公司开始加码中低端品类,通过OEM(贴牌生产)开发了众多中低端贴牌产品,迅速实现规模化。2014年,低档酒收入规模增长22%,但受行业颓势影响,白酒销售收入仅增长 2.47%。由于公司整体价格带下移,期间费用率居高不下,公司净利润仍在低位徘徊。

2016年至今:天洋入主加码白酒主业,聚焦战略成效凸显

2016年,天洋控股入主,公司实际控制人发生变更。在白酒行业弱势回暖之际,公司把握战略机遇,推动产品、营销、管理全面改革。一方面公司聚焦资源打造核心大单品“品味舍得”,引导舍得品牌价值回归,把握次高端成长契机;另一方面精简产品结构,逐步淘汰沱牌系列老品,全面停止技协、定制产品,开发沱牌天曲、沱牌特曲、沱牌优曲、沱牌大曲和柳浪春等新沱牌产品,旨在为沱牌品牌蓄力。调整后“舍得”聚焦次高端、“沱牌”主打大众酒的市场定位逐渐清晰。同时公司加强费用管控,调整渠道费用投放模式,将打包制加返利改为中央直控双月审批制;精简人员结构提高管理效率,轻装上阵后公司业绩逐步改善。

3.2 产品发力中高端,利润率提升空间充足

从沱牌到舍得,产品结构升级聚焦。在11年之前,公司的产品结构以中低端的沱牌曲酒为主,11年后公司进行沱牌+舍得双品牌运作。18年公司从沱牌舍得更名为舍得酒业,进一步确立了聚焦舍得的战略规划。根据18年公司年报数据和我们的拆分,公司大单品品味舍得收入占白酒收入比重约60%-70%,增速近40%;新品智慧舍得收入占比不到10%,其他中高档酒占比20%以上,低档酒收入占比约3%。随着产品结构持续向舍得系列升级聚焦,我们预计公司品味舍得、智慧舍得收入仍将保持较高增长,占比将进一步提升,低档酒收入将延续下滑趋势。

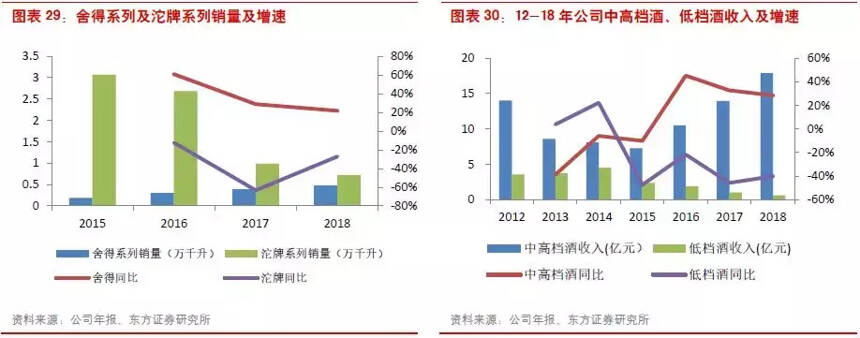

产品升级发力中高端,低档酒重新梳理精准聚焦。从产品系列看,15-18年定位中高端的舍得酒销量从1901千升稳步增长至4794千升,年均增速达36.11%;而中低端的沱牌酒销量逐渐下滑。从价格带看,12-18年公司中高档产品收入从14.01亿元提升至17.89亿元,CAGR为4.16%;同期公司低档酒收入从3.56亿元下降至0.60亿元,CAGR为-25.63%。分时间段看,在12-14年行业调整期,受三公消费和禁酒令影响,中高档酒承受了销售和价格的双重压力,收入有所下滑,此时公司加大了沱牌系列酒的推广力度,低档酒收入稳中有升;在经历了15年的过渡期后,随着白酒行情回暖和次高端市场快速扩容,16年开始公司中高端白酒逐渐复苏。15-18年间中高档产品收入从7.24亿元逐年提升至17.89亿元,CAGR高达35.22%,产品线调整和重新梳理致期间低档酒销售萎缩。

产品量减价升,结构持续向中高端升级。从量价拆分看,15-18年公司中高档酒销量略有下降,收入的增长主要依靠吨价提升驱动。主要受益于直接提价和次高端快速增长带动的结构升级,16年、17年、18年公司中高端酒均价分别提升26.46%、77.05%、16.41%。受公司主动调整产品线、逐步淘汰沱牌系列老品影响,15-18年公司低档酒销量出现较为明显的下降,但吨价提升显著。

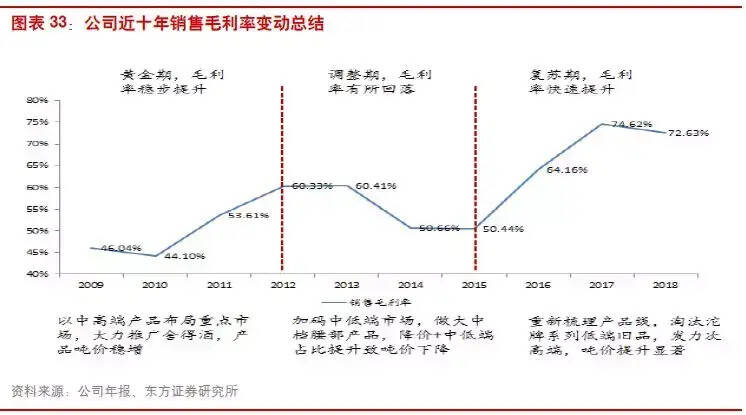

在白酒行业的不同发展时期,公司的产品策略和白酒吨价对毛利率有较大影响。

黄金十年(2003-2012年):稳步提升。经济的高速发展、基建投资的繁荣催生了白酒旺盛的需求,公司在巩固中低端酒市场的同时,加快了对中高端舍得酒的开发和布局。期间公司销售毛利率从33.87%提升至60.33%,盈利能力大幅增强。

深度调整(2013-2015年):逐渐回落。禁酒令和三公消费致行业进入深度调整期,中高端白酒需求断崖式下跌。此时,公司对中高端产品主动进行降价,同时加码布局中低端市场,做大腰部产品,试图以舍得酒坊、沱牌天曲、百年沱牌、窖龄特曲等中档产品寻求突破。受价格调整和中低端产品占比提升影响,15年时公司销售毛利率已降至50.44%。

反转复苏(2016-2018年):快速攀升。大众消费崛起,弥补了三公消费后政务需求的缺口,经济中高速增长催生了本轮白酒消费升级,次高端扩容、重回量价齐升的良好格局。公司明确以舍得聚焦高端、以沱牌攻占大众市场的定位,精简产品结构,削减沱牌老品SKU,淘汰落后产品线。伴随着产品结构快速向中高端升级,公司盈利能力创出新高,17、18年销售毛利率突破70%。

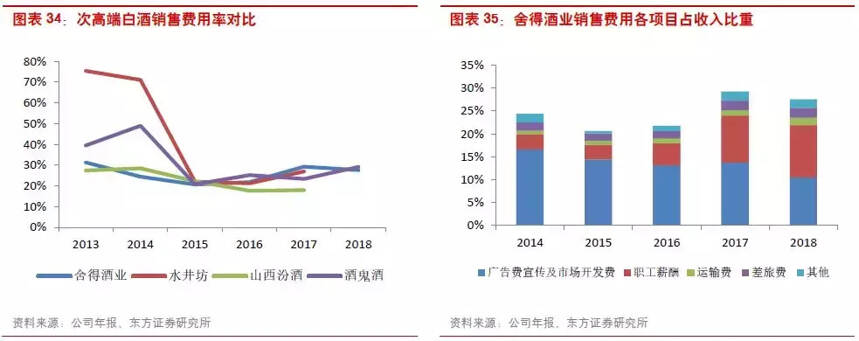

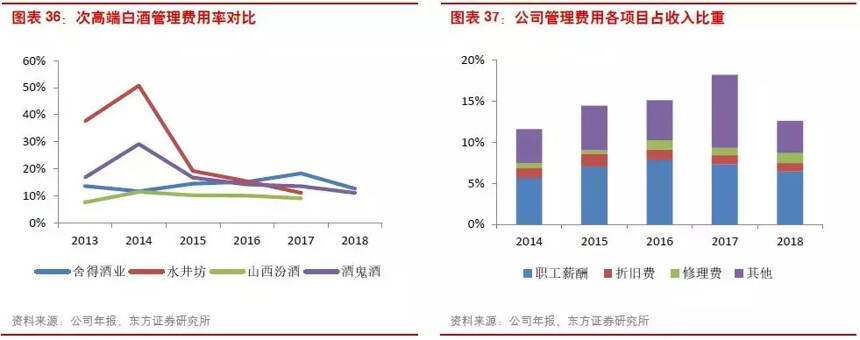

销售费用率处于高位,存在较大下降空间。13年后公司销售费用率均在20%以上,相较于水井、汾酒、酒鬼等次高端品类处于合理水平。我们对公司的销售费用进行分拆后发现,占比较高的项目主要为广告宣传费及市场开发费、职工薪酬两块。我们认为公司线上主要通过自建品牌IP《舍得智慧讲堂》进行宣传,广告费用增长空间有限;线下随着公司加强市场费用的管控,费效比有望提升。 17年由于公司进行市场开拓,增加了大量销售人员,致职工薪酬占比大幅提升,预计未来这部分费用增幅不会太大。考虑到公司近年收入的较快增长,我们判断销售费用率受营收摊薄影响将逐渐下降。

考虑股权激励费用影响,预计短期内管理费用率仍将维持高位。与其他次高端酒企相比,公司的管理费用率相对偏高。管理费用中占比较高的是职工薪酬,17年以来公司收入增长带动职工薪酬占比有所下降。18年公司开始计提股权激励费用,根据公告中披露的年度摊销数额,该部分费用在19、20年计提数目较多,可能导致短期内管理费用率升高。

文章来源:食品饮料酒